C.

1.Dinámica exportadora de las pymes y las grandes empresas

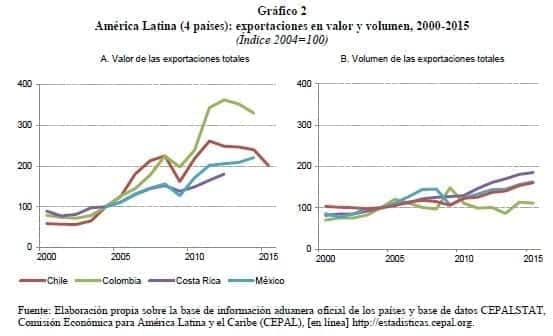

El gráfico 2.A muestra que, durante la primera década de este siglo, el valor de las exportaciones de Chile y Colombia aumentó a fuertemente. Al beneficiarse del auge de los precios de los principales productos básicos que esos países exportaban18.

El estancamiento del valor de las exportaciones después de 2011 se puede explicar en gran parte por la caída de los precios de esos productos. Por otra parte. Las exportaciones de Costa Rica y México se centran en las manufacturas. Cuyos precios fluctuaron poco en el tiempo. Las exportaciones manufactureras de México están mucho más diversificadas y abarcan diversos tipos de productos electrónicos, maquinaria y equipos de transporte.

Las exportaciones costarricenses se componen de una mezcla de manufacturas (sobre todo microchips y otros dispositivos electrónicos y médicos) elaboradas por filiales de empresas multinacionales, y productos agrícolas (como el café y la piña).

Si se deja de lado el efecto de los precios y se observa solo el volumen de las exportaciones. La evolución de los cuatro países es mucho más parecida, excepto en el caso de Chile después de 2010 (véase el gráfico 2.B)19. Las exportaciones de ese país fueron las que más sufrieron la crisis financiera de 2009. A la cual siguió una recuperación en 2010 y un posterior estancamiento.

Las diferentes especializaciones comerciales de estos dos grupos de países también explican por qué las exportaciones de las pymes y las grandes empresas crecieron con mayor rapidez en Chile y en Colombia. Frente a las de Costa Rica y México. En los primeros dos países. Las grandes empresas se centran aún más que las pymes en estos productos, lo que explica el motivo de que sus exportaciones crecieran a un ritmo más rápido.

Sobre todo el número de pymes exportadoras depende en gran parte del tamaño de la economía.

Mientras más grande la economía, las pymes dependen menos del mercado externo para la venta de sus productos. Como se puede ver en el gráfico 2.A, el número de pymes exportadoras por 10 mil habitantes es mayor en las dos economías más pequeñas (Costa Rica y Chile) comparados a los dos más grandes (Colombia y México).

Estos dos grupos de países se contrastan también por las tendencias del número de pymes exportadoras: en el primer grupo este número sube durante el periodo 2000 a 2015. Mientras en el segundo grupo baja. El número de grandes empresas exportadoras es similar entre los países con la excepción de Costa Rica (gráfico 2.B).

La evolución del valor de las exportaciones de cada país depende sobre todo de las grandes empresas y su especialización productiva. Dado que este grupo representa más de 85% del valor total de las exportaciones. Las ventas externas de grandes empresas Chile y Colombia crecieron más rápido que las de Costa Rica y México (véase el gráfico 3.D).

Esto se debe a que en los primeros dos países, las grandes empresas se especializaron en las exportaciones de productos primarios y manufacturas basadas en estos productos (véase el gráfico 3.F). Cuyos precios crecieron fuertemente en gran parte de este periodo. A su vez, las grandes empresas exportadoras de Costa Rica y México se especializaron más en productos de media y alta tecnología. Cuyas ventas en valor crecieron menos rápido.

El crecimiento del valor de las exportaciones de las pymes fue más similar entre los países (véase el gráfico 3.C), lo cual corresponde en parte a diferencias menores en las estructuras de sus envíos (véase el gráfico 3.E).

No obstante, es notable que en Colombia y Costa Rica las canastas de las pymes y las grandes empresas sean muy diferentes, mientras que en Chile y México las canastas entre los dos grupos de empresas son más similares.

En Colombia, las pymes exportan relativamente más manufacturas de baja tecnología, mientras empresas grandes exportan sobre todo productos básicos. En Costa Rica, las pymes se concentran en productos básicos, mientras las empresas grandes exportan relativamente más productos de alta tecnología.

Finalmente, las pymes de los 4 países exportan proporcionalmente mucho más a América Latina y el Caribe (véase gráfico 3.F). Mientras las grandes empresas en dos países están más concentradas en destinos específicos: en Asia en el caso de Chile, y Estados Unidos en el caso de México (véase el gráfico 3.G).

(Lea También: Conclusiones y Líneas de Investigación para el Futuro)

2. Innovación exportadora según tres dimensiones: empresa, producto y destino

a) Dimensión de las empresas

En esta sección se observa la innovación exportadora analizando tres dimensiones independientes: las empresas, los productos y los destinos. Si la atención se centra en las empresas exportadoras, los datos muestran que, en los cuatro países, las pymes representaron la mayor cantidad de empresas exportadoras nuevas y establecidas (véase el gráfico 4.A). Las empresas establecidas son las que también exportaron el año anterior.

Por otra parte, las pymes representaron una proporción baja del valor de las exportaciones de todas las empresas y de las empresas establecidas (véase el gráfico 4.B). Ya que las exportaciones provienen principalmente de las grandes empresas. Dentro de los cuatro países, en Chile fue donde hubo una mayor proporción de pymes en la cantidad total de empresas exportadoras, mientras que en Costa Rica fue donde las pymes tuvieron la mayor participación en el valor de las exportaciones. En Colombia, las pymes representaron la menor proporción en el número total de empresas y en el valor de las exportaciones.

Los datos indican que las pymes desempeñan un papel relativamente importante en la dimensión empresarial de la innovación exportadora. La participación de pymes en el número de empresas nuevas y en el valor de sus exportaciones fue muy superior a su participación en las empresas establecidas (véase los gráficos 4.A y 4.B). Las pymes de Costa Rica y Chile representaron en promedio el 48% y el 42%, respectivamente, del valor de las exportaciones de las empresas nuevas entre 2000 y 2015.

Por su parte, las pymes de Colombia y México representaron en promedio el 26% y el 19%, respectivamente, del valor total, de las exportaciones de las empresas nuevas.

En los cuatro países, las pymes exportadoras se caracterizan por una elevada tasa anual de entrada y salida, como se observa en el gráfico 5.A.

Esto significa que, cada año, un gran número de pymes exporta por primera vez, mientras que otro gran número deja de exportar. Las empresas que exportaron en un año determinado, pero no el año anterior, son consideradas empresas entrantes.

Por el contrario, si una empresa exportó el año anterior, pero no lo hizo el año siguiente, se le considera una empresa saliente. Colombia, donde aproximadamente la mitad de las pymes que ingresó al universo exportador salió al año siguiente, exhibió las tasas más elevadas de entrada y salida.

En cambio, Costa Rica mostró las tasas más bajas de entrada y salida de las pymes exportadoras, de entre un 20% y un 30%. En Chile y México se observaron tasas muy similares, de entre un 30% y un 40%. Es posible que las tasas elevadas de entrada y salida reflejen la incapacidad de muchas pymes para cumplir con las exigencias de los mercados externos, pero también puede deberse a otros factores, como la fluctuación de los tipos de cambio y los precios relativos, o las perturbaciones de la demanda.

Estos resultados son similares a los que se informaron en Eaton y otros (2007); Fernández, Lederman y Gutiérrez-Rocha (2013) y Lederman, Rodríguez-Clare y Yi Xu (2011), que se refieren a todas las empresas y no sólo a las pymes. Las tasas de entrada y salida de las grandes empresas fueron muy inferiores (menos del 10%) (véase el gráfico 5.B).

En un contexto donde las tasas de entrada y salida son elevadas surge la pregunta de cuánto tiempo sobreviven las pymes exportadoras20. Se utiliza el método de Kaplan-Meier para estimar las tasas de permanencia de las pymes que comenzaron a exportar en 2005 (véase el gráfico 5)21.

Se selecciona esta cohorte porque sólo se dispone de datos a partir de 2004 para todos los países.

En el gráfico 6 se observa que entre un 32% (Costa Rica) y un 61% (Colombia) de las pymes exportadoras dejaron de exportar después de un año. Las tasas de permanencia a partir del segundo año y en los posteriores mejoran drásticamente.

Desde el primero hasta el séptimo año, Costa Rica muestra tasas de permanencia mucho más elevadas.

Casi un 20% de las nuevas pymes exportadoras de la cohorte de 2005 permanecían en el universo exportador en el último año del cual hay datos disponibles. En consecuencia, las tasas más elevadas de permanencia se observan en Costa Rica, seguido de Chile y México y, por último, de Colombia. Estas tendencias son muy similares en las cohortes de 2006, 2007 y 2008.

Además, este orden es contrario al de las tasas de entrada y salida que se presentaron en el gráfico 4. En otras palabras, las tasas de entrada y salida se asocian negativamente con las tasas de permanencia. Este resultado coincide con las conclusiones sobre la región a las que anteriormente llegaron Eaton y otros (2007); Fernández, Lederman y Gutiérrez-Rocha (2013), y Lederman, Rodríguez-Clare y Yi Xu (2011).

En síntesis, las pymes representan una proporción relativamente elevada del valor de las exportaciones de las nuevas empresas, pero también muestran tasas elevadas de salida en los cuatro países.

A partir del análisis de la permanencia, se concluye que las tasas de salida caen drásticamente después del primer año. Vale destacar el caso de Costa Rica, donde las pymes exportadoras nuevas representaron un porcentaje más elevado del valor de las exportaciones y también tuvieron las tasas más elevadas de permanencia.

b) Dimensión de los productos

En la dimensión de los productos, la innovación exportadora ocurre cuando una empresa añade un producto nuevo a su canasta exportadora por primera vez en un año, aunque haya otras empresas que ya estén exportando el mismo producto.

Las pymes exportadoras de los cuatro países (véase gráfico 7.A) muestran diferencias considerables respecto de las grandes empresas exportadoras (véase gráfico 7.B), en cuanto a la cantidad total de productos y la cantidad de productos nuevos exportados en el período anterior a la crisis financiera de 2009 (P1) y en el período que transcurre a partir de ella (P2).

Los promedios de los cuatro países muestran que las pymes exportan pocos productos comparados con grandes empresas. De hecho, Urmeneta (2016) señala que la mayoría de las pymes exportan un producto a un sólo mercado.

En cuanto a la innovación de los productos, el desempeño revelado de las grandes empresas exportadoras de Costa Rica y México es, en promedio, considerablemente mejor que el mostrado por Chile y Colombia. Asimismo, las diferencias entre las pymes y las grandes empresas son mayores en Costa Rica y México, comparado con Chile y Colombia.

Esto puede deberse a que las grandes empresas en los dos últimos países están especializadas en recursos naturales que consisten en unos pocos productos, mientras que las grandes empresas de Costa Rica y México exportan sobre todo productos manufactureros, con mayor diversificación. Estos dos grupos de países también difieren en cuanto a su evolución anterior y posterior a la crisis financiera: la cantidad de productos nuevos exportados por las pymes de Costa Rica y México aumentó, mientras que cayó en Chile y Colombia.

Costa Rica fue el país donde las pymes exportaron en promedio la mayor cantidad de productos nuevos y totales, a la vez que también presentó el mayor aumento promedio de productos entre el período anterior y posterior a la crisis.

En el caso de las grandes empresas exportadoras, México fue el país donde se observó el mayor incremento promedio de la cantidad de productos nuevos y totales del primer al segundo período. Como se preveía, las grandes empresas exportaron en promedio una cantidad mayor de productos nuevos y totales que las pymes en los cuatro países. Sin embargo, en términos relativos, los productos nuevos desempeñaron un papel más importante en las canastas exportadoras de las pymes que en las de las grandes empresas.

La mayor proporción en promedio de productos nuevos en la canasta exportadora total de las pymes se observó en Costa Rica en el P2 (64%), mientras que la menor se observó en México en el P1 (50%). En lo que respecta a las grandes empresas, en promedio la mayor proporción de productos nuevos en el total de las exportaciones fue de un 48% en México en el P1. En resumen, la innovación exportadora en la dimensión de los productos muestra una brecha de desempeño sobre todo para las grandes empresas, pero menos para las pymes entre dos grupos de países:

Chile y Colombia, por un lado, y Costa Rica y México, por el otro.

Entre los cuatro países no se observan diferencias importantes en lo que respecta a los tres productos principales que se comenzaron a exportar antes y después de la crisis financiera (véase el cuadro 5). En Chile, Costa Rica y México los principales productos nuevos provenían de la agricultura o la acuicultura.

La mayoría son productos primarios, aunque el principal producto nuevo de las pymes chilenas son los servicios agrícolas. En estos tres países, el orden es el mismo en cada uno de los períodos. Las exportaciones nuevas de las pymes colombianas comprenden embalajes, muebles, indumentaria y algunos productos básicos agrícolas.

En síntesis, en la dimensión de los productos, las pymes de los cuatro países presentaron una innovación exportadora significativa, en cuanto a la proporción de los productos nuevos en la cantidad total de productos exportados en promedio por empresa.

Las pymes de Costa Rica fueron en promedio las empresas exportadoras más dinámicas en cuanto a la incorporación de nuevos productos primarios a su canasta exportadora. En general, los principales productos nuevos de exportación de las pymes provienen de la agricultura y la acuicultura, con algunas excepciones en Colombia. Además, el orden de esos productos no se modificó en el correr del tiempo, excepto en el caso de Colombia.

c) Dimensión de los destinos

El desempeño de las pymes en cuanto a la innovación exportadora también se puede analizar en relación con los mercados de destino. En el gráfico 8 se muestra la cantidad promedio de mercados nuevos que las pymes y las grandes empresas exportadoras, respectivamente, añadieron cada año, en el período previo a 2009 (P1) y de 2009 en adelante (P2). Entre los cuatro países de la muestra, las pymes exportadoras de Costa Rica fueron las que incorporaron la mayor cantidad de destinos nuevos en promedio por año.

No obstante, la menor proporción de estos destinos nuevos en la cantidad total de destinos correspondió a Costa Rica en el período anterior a 2009 (35%), mientras que la mayor proporción fue de Colombia durante el mismo período (51%). México fue el país que incorporó la menor cantidad de destinos nuevos (menos de uno). Las pymes que exportaban añadieron más destinos a sus canastas exportadoras en el período posterior a 2009, en particular en Costa Rica. En Chile se observó una pauta similar.

Las pymes de Colombia y México añadieron en promedio una menor cantidad de destinos a su canasta exportadora. Como se preveía, las grandes empresas exportaron a más mercados de destino que las pymes, en especial en Chile y Costa Rica. El aumento entre los dos períodos también es más claro en el caso de las grandes empresas que en el de las pymes.

Es posible que la diferencia entre los cuatro países en cuanto al promedio de destinos nuevos por pyme exportadora refleje en parte la importancia relativa de los socios comerciales tradicionales.

Además, los nuevos mercados para las pymes exportadoras muchas veces son países limítrofes.

En el caso de México, los Estados Unidos representan más de dos tercios de la demanda de exportaciones, por lo que la mayoría de las pymes exportan sólo a este mercado. Esta es una explicación posible para el hecho que en México las pymes añadieron el menor número de destinos de exportación entre los cuatro países. En cuanto a las pymes exportadoras de Chile y Costa Rica, el nuevo mercado de exportación más significativo también fue los Estados Unidos, mientras que este país fue el segundo destino para las pymes exportadoras de Colombia, después de la República Bolivariana de Venezuela.

Hubo otras naciones de la región, como el Ecuador, Guatemala, Nicaragua y el Perú que también fueron nuevos socios comerciales importantes para las pymes exportadoras de todos los países de la muestra.

De 2009 en adelante, China también se convirtió en uno de los destinos nuevos más relevantes para las pymes exportadoras. Este país fue un nuevo mercado de exportación importante, no solo para las grandes empresas, sino también para las pymes. Los tres principales destinos nuevos fueron similares en el primer y el segundo período, con solo unos pocos cambios, lo que sugiere que las pymes suelen buscar oportunidades en los mismos mercados nuevos a lo largo del tiempo.

Al comparar la innovación exportadora que se reveló en el plano de los productos y los mercados de destino, se observan diferencias interesantes. La innovación exportadora es menor en los mercados de destino que en los productos, en parte debido al simple hecho de que hay muchos más productos que destinos.

Por consiguiente, el número de mercados nuevos no es necesariamente un indicador de la intensidad de la innovación exportadora. A diferencia de lo que ocurre en la dimensión de los productos, los nuevos mercados de destino no son muy diferentes de los socios de exportación tradicionales.

3. Una visión conjunta de la innovación exportadora revelada

A continuación, se descompone el valor de las exportaciones en las tres dimensiones (empresas, productos y mercados de destino) de forma conjunta y simultánea, en lugar de hacerlo por separado, como se hizo anteriormente.

Esta descomposición conjunta muestra la importancia que tiene la innovación exportadora, tal como es revelada por el margen extensivo, en el crecimiento de las exportaciones, al comparar con las exportaciones continuadas expresadas por el margen intensivo. Por ello, en esta parte del análisis cuando se habla de innovación exportadora, se hace referencia a cualquier combinación nueva de empresa, producto y destino que aparezca en el universo exportador (véase diagrama 4).

En primer lugar, la modificación del valor de las exportaciones se descompone en el margen extensivo y el margen intensivo total (véase el gráfico 8). En segundo lugar, el margen extensivo se divide en la innovación exportadora (margen extensivo de entrada), asociada con nuevas combinaciones de empresas, productos y mercados de destino, y el margen extensivo de salida (véase el gráfico 9). Y en tercer lugar, la innovación exportadora se descompone en cinco combinaciones distintas (véase el gráfico 10).

El gráfico 9 se observa la contribución del margen extensivo y el margen intensivo total al crecimiento promedio anual de las exportaciones de las pymes y las grandes empresas, antes y después de 2009.

El margen extensivo es el resultado neto de la innovación exportadora (margen extensivo de entrada) y de las combinaciones de empresas, productos y destinos que desaparecieron (margen extensivo de salida).

En los cuatro países, el margen extensivo contribuyó más en términos absolutos (puntos porcentuales) al crecimiento de las exportaciones de las grandes empresas que al de las pymes en ambos períodos (véase los gráficos 9.A y 9.B). No obstante, en términos relativos, el resultado es opuesto:

proporcionalmente (en términos porcentuales), el margen extensivo contribuyó más al crecimiento de las exportaciones de las pymes que al de las grandes empresas en ambos períodos, excepto en el caso de Costa Rica (véase los gráficos 9.C y 9.D).

En Chile, Colombia y México, el margen extensivo aportó entre un 40% y un 60% del crecimiento promedio anual de las exportaciones de las pymes. En el caso de las grandes empresas, esa proporción fue inferior a un 30%. Y en Costa Rica, por el contrario, el margen extensivo aportó un 48% y un 12% del crecimiento promedio anual de las exportaciones de las pymes en el período anterior y posterior a 2009, respectivamente, mientras que, en el caso de las grandes empresas, el aporte correspondiente fue de un 94% y un 78%.

El gráfico 10, el margen extensivo se descompone en cuatro partes: i) margen extensivo de entrada (innovación exportadora) de nuevas empresas; ii) margen extensivo de entrada (innovación exportadora) de nuevos productos y destinos de empresas establecidas; iii) margen extensivo de empresas salientes, y iv) margen extensivo de productos y destinos que salen de la canasta de empresas establecidas.

La suma de i) más ii) es el margen extensivo total de entrada, mientras la suma de iii) más iv) se refiere al margen extensivo de salida. Cabe mencionar que el aporte de la innovación exportadora siempre es positivo en términos absolutos, puesto que añade valor, mientras que el margen extensivo de salida es siempre negativo, porque sustrae valor del total de las exportaciones (véase los gráficos 10.A y 10.B).

Los resultados muestran que el aporte positivo de la innovación exportadora de las grandes empresas al margen extensivo fue superior al de las pymes en los cuatro países y en ambos períodos.

Además, la contribución absoluta del margen extensivo de salida de las grandes empresas también fue superior. Si se examinan solo las pymes, los mayores aportes tanto a la innovación exportadora (margen extensivo de entrada) como al margen extensivo de salida se observan en Costa Rica.

Considerando solamente el número de empresas entrantes y salientes, la descomposición muestra que la mayor parte del aporte innovador de las empresas entrantes se anula con el margen extensivo de las empresas salientes. Este resultado confirma el de otros estudios que señalan que muchos intentos de exportación fracasan (Cadot, Carrère y Strauss-Kahn, 2011).

El mayor aporte neto positivo de las nuevas empresas al crecimiento de las exportaciones fue en el caso de las pymes de Chile, seguido por Colombia. Por el contrario, en Costa Rica y México el aporte neto al crecimiento de las exportaciones de las pymes fue negativo. En el caso de las grandes empresas, el mayor aporte neto fue en Colombia, seguido por Costa Rica, México y Chile.

El caso de los productos y destinos entrantes y salientes es distinto.

Al analizar el aporte neto de las empresas establecidas al margen extensivo, carece de sentido restar de sus exportaciones de productos y destinos nuevos, el valor de las ventas de productos y destinos salientes de la canasta exportadora22. Desde el punto de vista empresarial, el cambio de productos y destinos por otros corresponde por lo general a una decisión racional de maximización de las ganancias.

Una empresa sustituye el mercado A por el mercado B si el segundo es más rentable y, por eso, la eliminación del mercado A no es necesariamente una pérdida. Una empresa también puede exportar a ciertos mercados de manera intermitente y no todos los años. La misma lógica corresponde a un cambio de productos.

Los gráficos 10.A y 10.B muestran que el aporte de las exportaciones de productos y destinos nuevos (que es el grueso de la innovación exportadora) fue el más importante en Costa Rica, en el caso de las pymes, y en Colombia, en el caso de las grandes empresas.

En el gráfico 11 la innovación exportadora total se descompone en las cinco combinaciones23 que se presentaron en la sección B, en relación con las pymes y las grandes empresas exportadoras. Hay dos tipos de innovaciones que son más importantes para las pymes que para las grandes empresas en todos los países estudiados. El primer tipo es la combinación de productos nuevos exportados a destinos nuevos por empresas establecidas (C3). Esto refleja el hecho de que la mayoría de las pymes comienzan exportando un solo producto a un solo destino (Urmeneta, 2016) y luego se expanden en ambos sentidos.

El segundo tipo más relevante es la combinación de productos nuevos exportados por empresas establecidas a destinos a los que ya se exportaba (C5), que podría explicarse por el hecho de que el costo de ampliar la canasta exportadora a países nuevos puede ser superior que ampliarla a productos nuevos (pero similares) en el mismo mercado.

Cambiar las combinaciones existentes de productos y destinos (C6) es más común entre las grandes empresas que entre las pymes. Esto es previsible, dado que las grandes empresas exportan más productos a más destinos, lo que hace más sencillo para ellas incurrir en nuevas combinaciones.

Los resultados muestran asimismo algunas características que son comunes a Chile y a Colombia, por un lado, y a Costa Rica y a México, por el otro, en cuanto a las combinaciones más importantes de innovación exportadora:

- En el caso de las pymes exportadoras (gráfico 10.A): en Chile y en Colombia, las empresas entrantes (C2) fueron el factor que más contribuyó a la innovación exportadora antes de 2009 (29% y 31%, respectivamente), lo que podría explicarse por el hecho de que, para algunas empresas nuevas que exportaron productos básicos, el aumento del precio de estos commodities es un incentivo para exportar24.

De 2009 en adelante, la combinación que más contribuyó fueron las exportaciones a nuevos mercados con productos existentes (C4), con 28% en Chile y 54% en Colombia, en un contexto donde el precio de los productos básicos redujo su alza, se estancó o bajó, por lo que las empresas buscaron nuevos mercados de destino para aumentar las ventas.

En Costa Rica y México, por el contrario, la combinación que más contribuyó a la innovación exportadora en ambos períodos fue aquella de productos nuevos exportados a destinos a los que ya se exportaba (C5): 31% y 34% en Costa Rica, en tanto que fue de 42% y 30% en México, antes y después de 2009, respectivamente.

Es posible que este resultado refleje la posición dominante que los Estados Unidos tienen en relación con México y, en menor medida, con Costa Rica, así como el hecho que las empresas manufactureras de estos dos últimos países tienen más posibilidades de diversificar las exportaciones en términos de productos, en relación a aquellos que se especializan en los recursos naturales, como Chile y Colombia. -

En el caso de las grandes empresas (gráfico 10.B): en Chile y en Colombia, el factor que más contribuyó a la innovación exportadora fue la venta de productos que ya se exportaban dirigidos a nuevos destinos (C4), mientras que, en Costa Rica y México, el factor de mayor peso fue la venta de productos nuevos en destinos a los que ya se exportaba (C5). Estas diferencias podrían explicarse por motivos similares a los del caso de las pymes.

- En Chile y en Colombia, la innovación exportadora de las grandes empresas, en comparación con las pymes, estuvo mucho más centrada en dos combinaciones: la venta de productos que ya se exportaban dirigidos a destinos nuevos (C4) fue la más importante, seguida por nuevas combinaciones de productos y destinos a los que ya se exportaba (C6). Por otra parte, en la innovación exportadora de las pymes se observó un aporte mayor de los productos y destinos nuevos de las empresas establecidas (C3).

-

18 En Chile, los productos relacionados con el cobre representaron casi el 50% del total de las exportaciones en 2015, mientras que el carbón y el aceite representaron el 53% de las exportaciones colombianas en el mismo año (MIT, 2017).

-

19 Los índices de volumen se estiman deflactando la serie de exportaciones de productos en precios corrientes con cantidades. Véase Armknecht y otros (2009) y Comisión Económica para América Latina y el Caribe (CEPAL), “Estadísticas e indicadores económicos. Sector externo: índices de volumen de comercio exterior”, s/f [en línea] http://interwp.cepal.org/sisgen/ConsultaIntegrada.asp?IdAplicacion=6&idTema=119&idIndicador=884&.

-

20 Este análisis no permite identificar las pymes exportadoras intermitentes, siendo empresas que entran y salen del universo exportador. La intermitencia suele ser frecuente sobre todo para pymes que exportan un solo producto a un solo mercado.

-

21 Para obtener más información véase Kaplan y Meier (1958). Para conocer su aplicación al comercio internacional a nivel empresarial véase Nicita, Shirotori y Tumurchudur (2013).

-

22 Desde el punto de vista contable la eliminación de productos y destinos sí debería tomarse en cuenta, porque reduce el margen intensivo y la diversificación exportadora.

-

23 Diagrama I.1: C2, C3, C4, C5 y C6.

-

24 Los precios crecientes de las materias primas tiene un impacto contrario para las empresas que exportan otros productos. Esta situación causa una apreciación del tipo de cambio y, por ende, encarecen los precios de los otros productos, reduciendo sus exportaciones.