El principal objetivo de las agendas de investigación, es identificar elementos que permitan a la cadena productiva de algodón, ser competitiva a través del desarrollo de uno ó varios productos potenciales en mercados nacionales e internacionales.

La definición del producto para el desarrollo de la presente investigación, tiene su antecedente en el estudio de Sectores de Clase Mundial financiado por el Ministerio Comercio Industria y Turismo, y desarrollado por la firma consultora Mckinsey y que identificó al sector de Textiles, Confecciones, Diseño y Moda, como uno de los 8 grupos que el gobierno nacional ve con potencial de crecimiento y desarrollo.

Dentro de dicho estudio, se hace una priorización de productos, en términos de valor agregado y atractividad de mercado, y se identifican varios artículos potenciales dentro de los cuales se encuentran la ropa infantil, la ropa de cama, los jeans y la ropa interior femenina entre otros, productos que al mismo tiempo, son los de mayor participación de Colombia en las exportaciones.

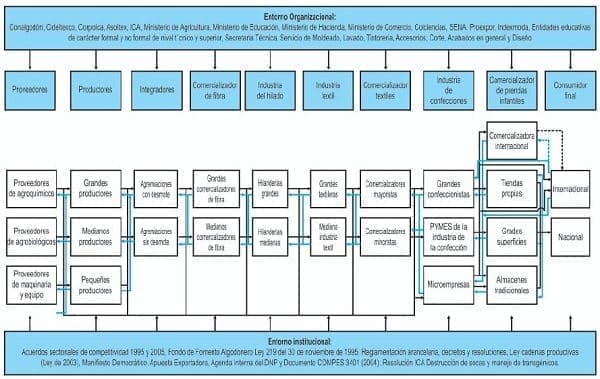

Cadena productiva de algodón

Con base en lo identificado por Mckinsey, se invitó a los actores de la cadena, a que priorizaran un producto. Teniendo como referente un conjunto de criterios de selección. Los cuales comprendieron elementos de mercado, generación de valor agregado, contenido de algodón y comercio exterior. Dando como resultado la ropa infantil como producto priorizado.

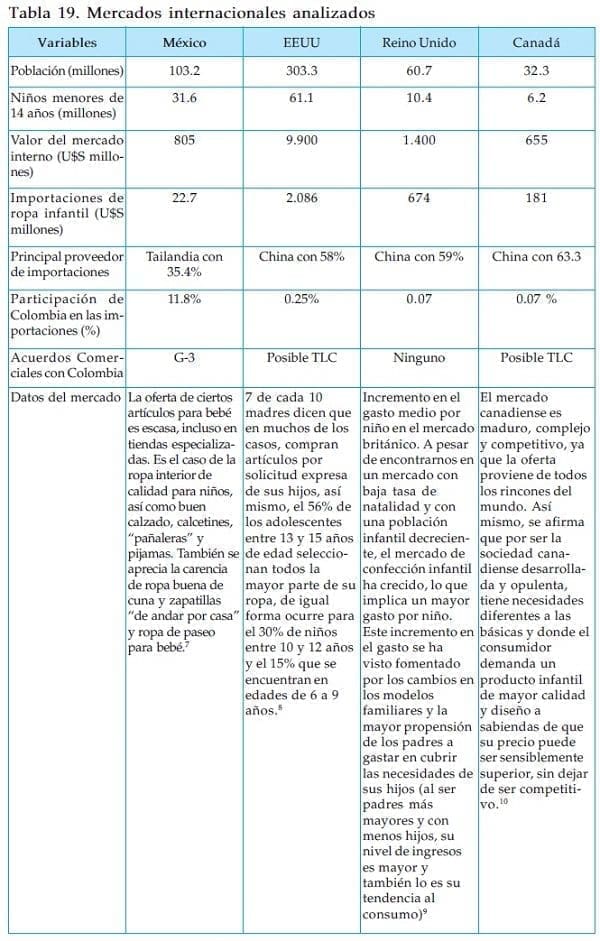

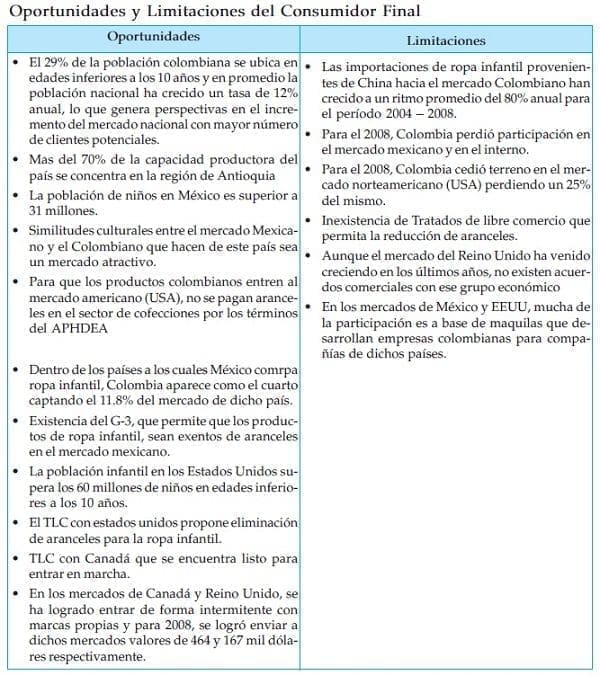

De igual forma, se preguntó a los actores acerca de los mercados tradicionales que consideraban con mayor atractivo, y que identificaran mercados que necesitaran un mayor desarrollo o en los cuales fuera necesario hacer mayores esfuerzos para incrementar participaciones. Este ejercicio se acompañó con análisis de información acerca de comercio exterior y potencialidades de Colombia como productor de ropa infantil.

Dan como resultado que los mercados tradicionales más importantes son México y Estado Unidos.

Mientras que es necesario desarrollar mayores esfuerzos para lograr más participación en mercados como los del Reino Unido y Canadá.

Con base a lo anterior, es importante mencionar que el proceso prospectivo que se aborda en la presente investigación, se puede desarrollar con cualquier producto que la cadena considere importante. Tales productos pueden ser los ya identificados en estudio de Mckinsey en términos de valor agregado y atractividad de mercado. (Jeans, ropa interior femenina, ropa de cama, etc.) U otro que la cadena identifique.

Una vez identificado el producto, se hace necesario adelantar análisis de desempeño de la cadena productiva que hace parte de su desarrollo. Dentro de dicho análisis se lleva a cabo una caracterización general de la cadena. Se define un modelo para la misma y desarrolla un conjunto de criterios de competitividad y eficiencia. Para evaluar el desempeño de los principales eslabones.

Caracterización General de la Cadena

La cadena de algodón, textil, confecciones es una de las más tradicionales y antiguas del país.

Las empresas más representativas de los eslabones industriales, ya cumplieron el siglo.

Y su actividad ha girado entre el abastecimiento del mercado interno y exportaciones en los dos segmentos, el de textiles y el de confecciones. Con el reconocimiento internacional de algunas marcas colombianas como: Coltejer, Fabricato, Leonisa, Crystal, Vestimundo, Armi, CI Jeans, Didetexco, Studio F, Tennis, entre otros.

Después del procesamiento de alimentos el sector textiles confecciones, la cadena de algodón es la más importante. En número de empresas, empleo generado, valor de producción y exportaciones. Con abierta tendencia a la internacionalización.

Su proceso productivo inicia en el cultivo de algodón.

De los productos que se obtienen de éste, la fibra de algodón representa el 99.5%. Y da pie a la producción del algodón cardado, hilados y tejidos, planos y de punto. Que constituyen el universo de la industria textil, productora de los bienes intermedios que se convierten en insumo de las confecciones.

El resto corresponde a la producción de aceites y tortas para alimentación animal.

Poco importante y que apenas participa con el 0.2% de la industria del algodón y la producción de otros artículos de algodón. En el que se incluyen productos como el algodón de uso medicinal, papel, cartón y retales. También con una participación que se limita al 0.3% de la industria5.

La cadena de algodón comprende desde la producción de materias primas-fibras naturales y la elaboración de bienes intermedios como hilados y tejidos, hasta las confecciones y cuenta con más de 500 productos exportables, que van desde fibras naturales y mezclas con fibras sintéticas, pasando por textiles tan tradicionales como los de punto y los planos y llegando hasta las innumerables variaciones de productos de la industria de la confección.

El grupo de textiles y confecciones, representa cerca del 1.3% del PIB nacional, mientras que dentro del sector manufacturero, supera el 9%, por otro lado que las confecciones exclusivas de ropa infantil, tienen el 4.6% dentro del total del sector textil confecciones.

A nivel general, se estima que los empleos directos generados por esta cadena de algodón superan los 170.000. Siendo la industria textilera y de confecciones la que provee más del 80% de los empleos de la cadena de algodón.

La identificación del modelo de la cadena, es un ejercicio que permite definir gráficamente, los eslabones de una cadena productiva y sus respectivos segmentos.

Un eslabón se diferencia de otro cuando existe un traslado de propiedad de producto, mientras que los segmentos se definen por un grupo de agentes homogéneos dentro de un mismo eslabón, que se caracterizan por tener necesidades, aspiraciones y demanda similares.

Modelo de Cadena Productiva

En la cadena productiva se identifican flujos de material en líneas negras, y flujos de capital con líneas azules; esto debido a que, el flujo de material está directamente relacionado con el flujo de capital ya que el suministro de materia prima o de producto implica necesariamente una retribución económica.

Por otra parte, los eslabones de industria de hilanderías y textiles, se encuentran encerrados en cuadros punteados que ayudan a la interpretación de los flujos de materia y de dinero teniendo en cuenta que la industria textil, abarca en algunos casos, procesos de hilandería.

Eslabones de la Cadena

Primer Eslabón

El primer eslabón de la cadena productiva, lo conforman los proveedores de agro insumos, los cuales proveen elementos a nivel de materia primas, insumos, maquinaria y servicios, a los distintos actores de la cadena productiva.

Segundo Eslabón

En la producción de algodón, se ubica el segundo eslabón de la cadena productiva, y comprende a los agricultores medianos y pequeños.

Tercer Eslabón

El tercer eslabón lo conforman los integradores (agremiaciones regionales), los cuales se caracterizan principalmente por contar con el proceso de desmote de algodón de manera directa cuando lo realizan ellas mismas, o de manera indirecta, cuando dicho proceso de desmote es contratado con otro integrador con desmotadora.

Cuarto Eslabón

Los comercializadores de fibra de algodón, se constituyen en el cuarto eslabón de la cadena productiva.

Quinto Eslabón

El quinto eslabón lo conforma la industria del hilado, este se agrupa en grandes industrias y que son las de mayor producción de hilazas del país y las que tienen capacidad importadora de materias primas y exportadora de producto final.

Y las pequeñas productoras de hilazas, son de carácter regional y con nichos de mercado nacionales.

Sexto Eslabón

La industria textil conforma el sexto eslabón, agrupándose en grandes industrias, que son aquellas que cuentan con gran infraestructura y altos niveles de ocupación en mano de obra, con capacidad exportadora y que cubren mercado tanto nacional como internacional, comercializan grandes volúmenes de producto terminado y que están enfocadas en abastecer su propios comercializadores de textiles o a confeccionistas con altos volúmenes de compra.

Otro segmento es la mediana industria textil, enfocan su nicho de mercado en pequeños comercializadores de producto terminado.

Séptimo Eslabón

El séptimo eslabón lo conforman los comercializadores de textiles.

Octavo Eslabón

Los confeccionistas hacen parte del octavo eslabón de la cadena productiva. Este se conforma por las empresas dedicadas exclusivamente a la confección de ropa de infantil. Y se agrupan en grandes confeccionistas, los cuales cubren el mercado nacional, y cuentan con exportaciones frecuentes de producto terminado a mercados internacionales como Venezuela EEUU, Canadá y Centro América principalmente.

Otro grupo lo conforman las Pymes cuyo principal mercado es el nacional, y con exportaciones frecuente.

Noveno Eslabón

Los comercializadores que llevan producto al cliente final conforman el noveno eslabón. Dentro de estos se encuentran las comercializadoras internacionales, las tiendas propias y las grandes superficies.

Décimo Eslabón

El consumidor final conforma el décimo eslabón. Y se entiende como aquel en el que se ubican los clientes finales que utilizan prendas de vestir infantiles. Este eslabón abarca a todo aquellos que hacen uso del producto a nivel nacional e internacional.6

Análisis de los Eslabones

Para llevar a cabo el análisis de desempeño de los eslabones de productores e integradores, se tomaron las dos regiones algodoneras más importantes del país. Que son la costa atlántica con los departamentos de La Guajira, Cesar, Córdoba, Sucre. Y para esta zona se escogieron como puntos de referencia, los departamentos de Córdoba y Cesar.

Mientras tanto, para la zona del interior conformada por Tolima, Huila, Valle del Cauca y los llanos, se escogió el departamento del Tolima como referente. Estos departamentos se seleccionaron por ser los más representativos de cada región. Con base en el porcentaje de participación de las áreas cultivas, rendimientos de cultivo y grado tecnológico.

Para el eslabón de comercializadores de fibra, se tomaron como referencia los departamentos de Antioquia y Santander. Debido a que allí, se ubican los principales compradores de fibra del territorio nacional. Según datos de participación en la compra de algodón y sus volúmenes de comercialización.

Dentro del eslabón de hilanderías, el estudio se enfatizó en la ciudad de Bogotá D.C. Debido a que en esta zona, se ubican las más grandes y representativas del país.

El estudio de la industria textil se enfocó principalmente en las empresas del departamento de Antioquia. Ya que son estas las de mayor tradición, avance tecnológico y abarcan mayores porciones del mercado del sector a nivel nacional y activa participación en los mercados externos.

La industria de confecciones tuvo sus centros de estudio en las ciudades de Medellín, Bucaramanga y Bogotá D.C., principalmente. Estas zonas fueron escogidas debido a que representan más del 90% de la industria de confecciones del país. E es aquí donde se ubican las empresas más representativas de la elaboración de prendas de vestir para niños. Siendo la ciudad de Bucaramanga la que cuenta con el mayor número de empresas y alto reconocimiento a nivel nacional para este producto.

Para el análisis de desempeño de los eslabones del sector. (Industria del hilado, textil y confecciones). Se llevará a cabo un análisis con base a los criterios de desempeño definidos para los estudios de prospectiva. Enmarcado en los aspectos de competitividad, eficiencia y calidad.

Consumidor Final

El consumidor final conforma la última parte de la cadena, y es donde llega el producto con valor agregado que ha sido transformado a lo largo de la cadena productiva. En este eslabón se ubican todos aquellos consumidores de prendas infantiles confeccionadas.

Este eslabón cuenta con dos segmentos, los cuales se identifican como Clientes nacional e Internacional. Y se segmentan a partir de los criterios de ubicación geográfica y tamaño de mercado.

Clientes Nacionales como Consumidor Final

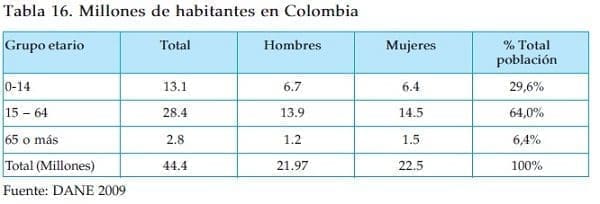

Son los conformados por la población nacional y consumen más del 90% de la producción interna. Esta población se distribuye en los siguientes rangos de edad:

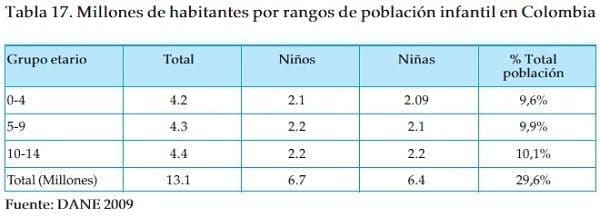

El grupo de ropa infantil y de bebe en Colombia, cuenta con un mercado objetivo de 13.141.100 niños, entre los 0 y 14 años los cuales representa el 29.6% de la población nacional, y en el que a su vez, se identifican los siguientes rangos de edad más específicos.

El diseño de ropa para bebé, se concentra en el mercado de niños menores de 4 años, el cual es el 9.6% del total de la población nacional, mientras que la ropa junior abarca mercados de niños que van desde los 5 hasta los 10 años o más, y que para este caso representa el 9.9% del total nacional.

Para el año de 2008, las ventas de las empresas dedicadas a la producción de ropa infantil, estuvieron por el orden de los $ 193.000 millones, siendo las regiones de Antioquia, Santander y Bogotá, las que cuentan con las mayores empresas productoras.

Sin embargo, aunque el mercado local es lo suficientemente grande para satisfacer la demanda interna y realizar exportaciones sostenibles en el tiempo, la situación de algunas de las empresas es crítica.

Debido a sus altos costos de producción y pérdidas de mercado frente a competidores extranjeros que ganaron participación en los últimos años.

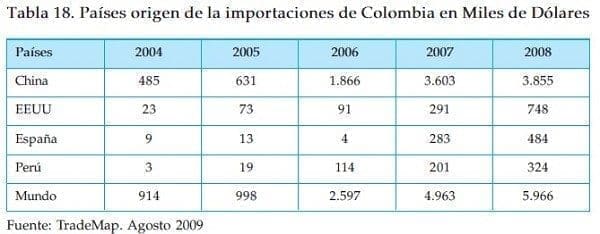

De manera alarmante, es importante ver que las importaciones totales de Colombia para la ropa infantil (subpartidas 620920 y 61120), pasaron de 914 mil dólares en el año 2004 a 5.9 millones de dólares en el año 2008. Lo que representa una tasa de crecimiento promedio anual del 70.2%. Explicada en gran medida, por la inursión arrolladora de los productos asiáticos a costos más bajos que los productos colombianos tradicionales y de mejor calidad.

Clientes Internacionales como Consumidor Final

Los clientes internacionales se conforman por varios países que se identifican como clientes tradicionales. Estos son México y Estados Unidos, los cuales para el sector de ropa infantil, se convierten en los principales socios comerciales. Se encuentra en México similitudes culturales de consumo que lo vuelven atractivo. Mientras que el mercado americano (USA) de ropa infantil se ubica como el más grande del mundo superando a China y Francia.

Como mercados a desarrollar con mayor fuerza, se identifica a Canadá, gran importador de ropa infantil y con potencialidades de consumir productos de gran valor agregado a nivel infantil, mientras que Reino Unido, se ubica como uno de los pocos mercado que continua creciendo e incrementado su consumo de prendas infantiles.

Importador de ropa infantil

Las oportunidades y limitaciones para el importador de ropa infantil, constituyen la síntesis del informe final de consultoría, para una mayor profundidad consultar el mismo en https://www.madr.gov.co

Comercializador de confecciones infantiles

Dentro de este conjunto económico de comercializador de confecciones infantiles, se describen aquellos grupos comerciales que se conforman como un eslabón intermedio entre el eslabón de los confeccionistas y los clientes finales. Apoyando y desarrollando la colocación de los productos en los diferentes mercados, en este se encuentran los siguientes segmentos:

1. Tiendas Propias

2. Grandes Superficies

3. Almacenes Tradicionales

4. Comercializador Internacional

El eslabón de confeccionistas de ropa infantil está conformado por tres segmentos, los grandes confeccionistas, PYMES de la confección y las microempresas. Las variables de segmentación para el eslabón se definieron como las exportaciones, y los niveles de activos y ventas.

Los grandes confeccionistas de ropa infantil, se caracterizan por sus altos niveles de producción y empleos directos superiores a los 400 trabajadores por cada planta productiva.

A nivel de proveedores, muchas de las empresas del segmento compran casi la totalidad de sus telas a la industria nacional. En ocasiones directamente a la fabricante ó por medio de comercializadores mayoristas.

El departamento del Santander y principalmente la ciudad de Bucaramanga, es reconocida a nivel nacional como uno de los centros industriales de mayor importancia en la ropa infantil.

Además, según registros de la Cámara de Comercio de Bucaramanga, en esta ciudad existen más de 110 empresas entre Pymes y microempresas, dedicadas a la producción de ropa infantil y que generan más de 600 empleos directos en la zona, estas empresas cuentan con activos totales superiores a los $14.000 millones de pesos.

Tiendas Propias

Se desarrollaron por algunas de las empresas confeccionistas de la ropa infantil, con el ánimo de ampliar a partir de establecimientos comerciales pertenecientes a la empresa, su mercado. Con el fin de llegar a nichos específicos y apoyando el posicionamiento del producto en dicho mercado.

Grandes Superficies

Según Cabrejos 2009, las relaciones entre confeccionistas y grandes superficies se dan por necesidad comercial y no por satisfacción y confort, en el caso de las cadenas se ha encontrado que confeccionistas que atendían exclusivamente a estos, han ido migrando su oferta a otros distribuidores pues para el confeccionista mantener la operación de logística, etiquetado, empaque, rotación de mercancía, y procesos incluso administrativos de facturación e inventarios, han significado inversiones muy altas que no se ven compensadas en los precios y que la cartera que se maneja con estos distribuidores y que llega a periodos hasta de 120 días, haciendo muy difícil el manejo financiero del flujo de caja de las empresas confeccionistas (Cabrejos 2009).

Almacenes Tradicionales

Dentro de este segmento se caracterizan los almacenes que adquieren sus productos a las PYMES o Microempresa de la confección de ropa infantil. Por lo general, se encuentran bajo la modalidad de Almacenes por departamentos, boutiques de ropa infantil ó tiendas de ropa; estos se ubican en centros comerciales ó zonas de gran afluencia de público.

Comercializador de Confecciones Infantiles Internacional

Si bien es cierto que en términos generales se entiende por comercializador internacional una organización que se encarga de vender (comercializar) productos o servicios en otros países que no sea el de origen. Y que se utiliza con el objeto de reducir costos de la tercerización de procesos (www.gerencie.com).

Es común encontrar dentro del sector productivo y también en el de confecciones de ropa infantil, empresas dedicadas a la producción de bienes. Pero que fueron creadas jurídicamente como comercializadores internacionales C.I. Mientras que las C.I.´s tradicionales se dedican netamente a la comercialización de bienes infantiles apoyando a empresas con operaciones legales. Y otras como publicidad, marketing, logística y recursos humanos y en algunos casos con franquicias y administración.

Bibliografía

5 CID – Universidad Nacional. 2008

6 Una mayor descripción de cada uno de los eslabones de la cadena, se encuentra en el informe entregado al Ministerio de Agricultura y Desarrollo Rural.

7 ICEX. El mercado de la confección infantil en México 2007

8 Cotton Incorporated. Insight Into the Children’s Apparel Market. 2004

9 ICEX, El mercado de la confección infantil en Reino Unido 2007

10 IVEX, Calzado y moda infantil en Canadá